La coltivazione del ciliegio, considerando sia il dolce sia l’acido, interessa a livello mondiale una superficie di poco superiore a 600.000 ha, che si è mantenuta piuttosto stabile nel corso degli ultimi anni; tuttavia, mentre vi è stata una certa crescita degli investimenti per il ciliegio dolce, ha fatto riscontro la contrazione di quelli a ciliegio acido. Nel decennio 2008-17, infatti, il ciliegio dolce è passato da 378.000 a 416.000 ha e il ciliegio acido è sceso da 226.000 a 188.000 ha.

Focalizzando l’attenzione sui principali Paesi produttori, per il ciliegio dolce va primariamente evidenziata la rilevante crescita degli investimenti in Turchia, con 85.000 ha, contro i 60.000 di un decennio prima. Considerevole è l’aumento che si rileva anche in Siria, Cile e, in ambito Ue, in Grecia, con oltre 5.000 ha in più nel periodo 2008-17. Il ciliegio acido, invece, non è cresciuto in nessuno dei principali Paesi produttori, mentre a perdere le superfici più rilevanti negli ultimi anni sono state Polonia e Serbia.

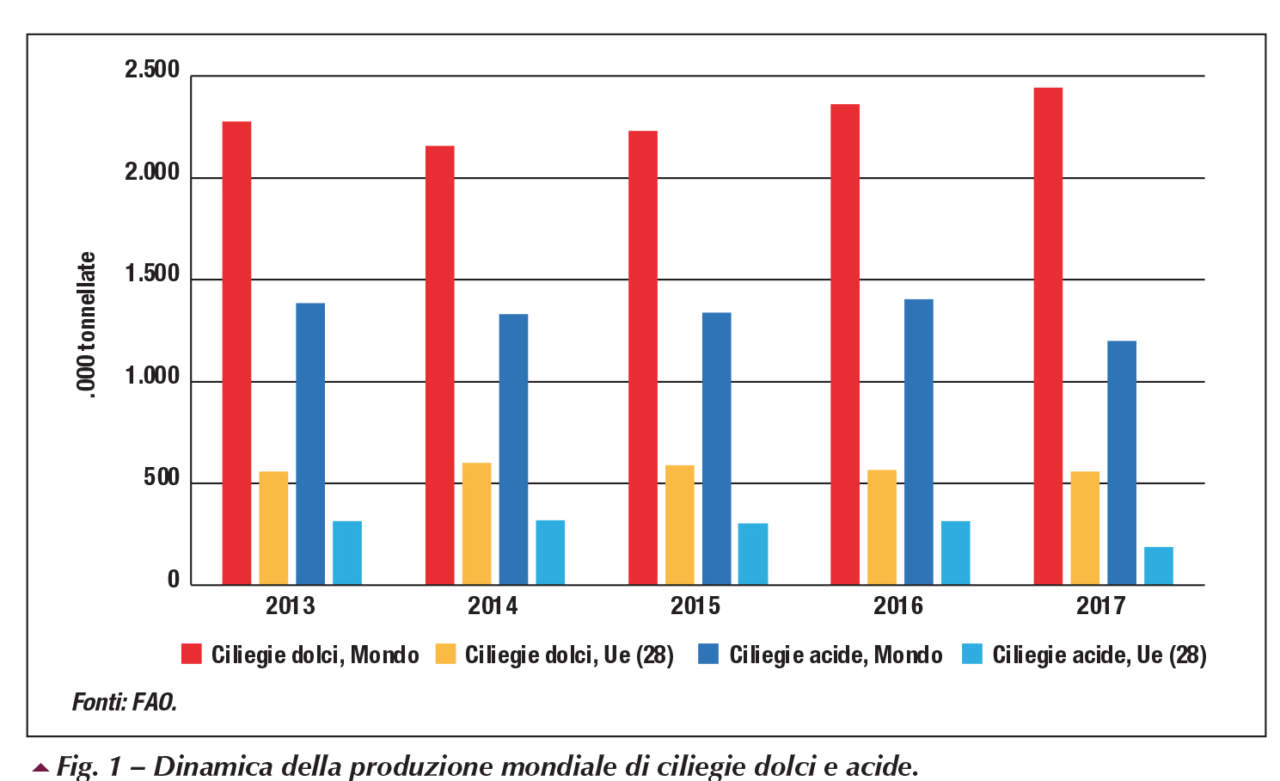

Per quanto concerne la produzione mondiale, quella di ciliegie dolci è stata più incisiva rispetto all’aumento delle superfici investite, evidenziando quindi un progressivo miglioramento delle rese nei principali Paesi produttori. In particolare, l’offerta è cresciuta da 1,85 a 2,45 Ml t, sempre con riferimento al decennio dal 2008-17 (Fig. 1), pari ad un tasso di crescita medio annuo del 2,3%, contro lo 0,8% calcolabile sulla base della dinamica delle superfici coltivate. Anche per il ciliegio acido si registra un tendenziale miglioramento delle rese, tanto che il volume di offerta è rimasto sostanzialmente stabile, attorno a 1,2-1,3 Ml t, nonostante la diminuzione degli investimenti. Nel contesto mondiale l’offerta di ciliegie dolci realizzata nei Paesi dell’Ue pesa per circa ¼ rispetto al totale, mentre la produzione di ciliegie acide vale attorno al 20% del totale.

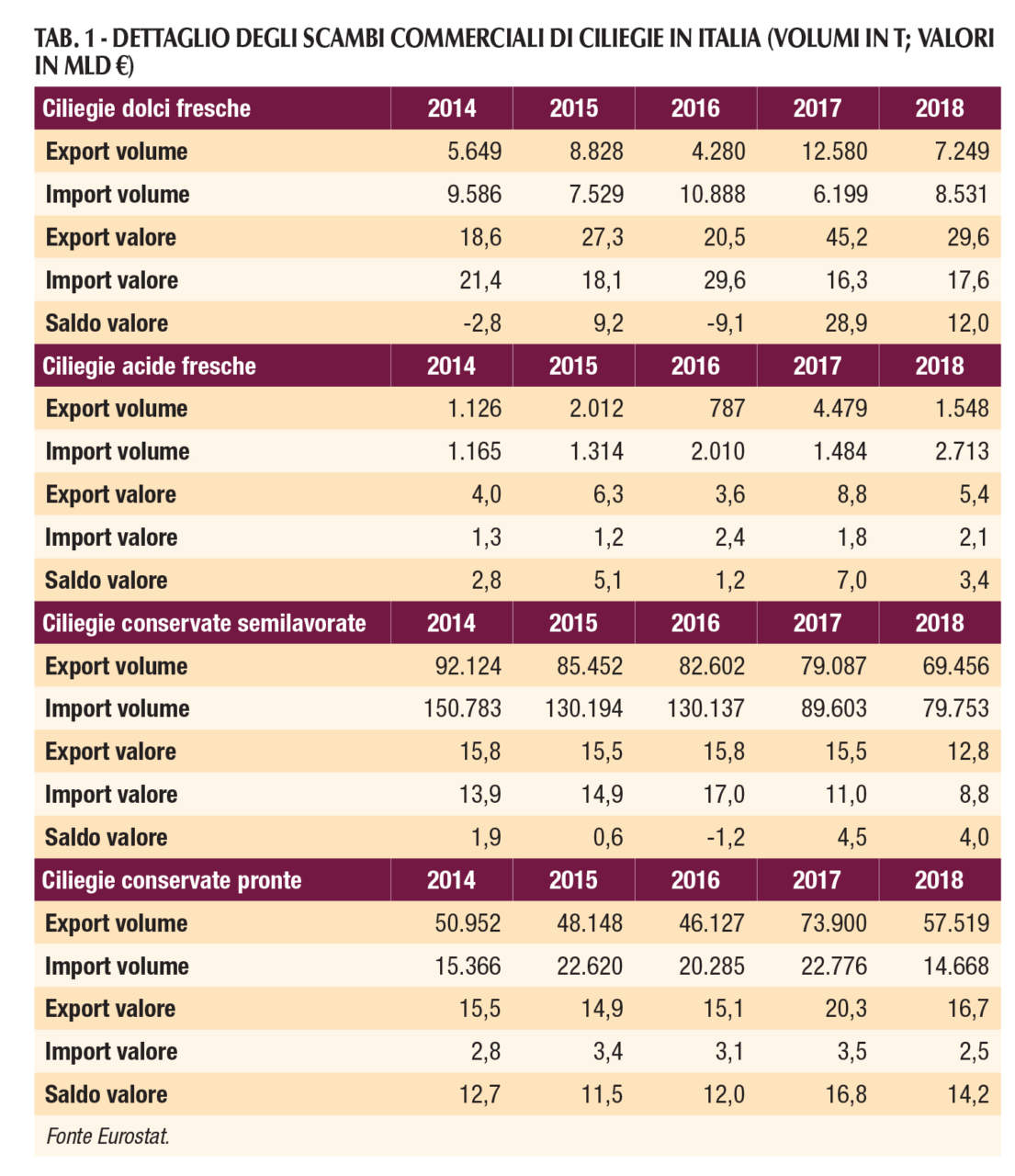

Circa i Paesi produttori, grazie al forte sviluppo di questi ultimi anni la Turchia realizza attualmente poco più del 25% dell’offerta mondiale di ciliegie dolci (Fig. 2), un potenziale equivalente a quello dell’intera Ue. Seguono gli Stati Uniti, con una quota di poco inferiore al 15% e, quindi, Iran, Cile e l’emergente Uzbekistan. Nell’ambito dell’Ue, l’Italia è stata raggiunta, in termini produttivi, dalla Spagna, che è cresciuta sia nelle estensioni coltivate, sia soprattutto nei rendimenti degli impianti. Attualmente i due Paesi detengono una quota attorno al 4,5% del totale mondiale, frutto di un potenziale produttivo sostanzialmente simile. Nel resto dell’Unione si segnalano incrementi produttivi di un certo rilievo in diversi altri Paesi tra i quali Grecia, Bulgaria e Portogallo. Per quanto concerne la distribuzione dell’offerta di ciliegie acide, questa permane piuttosto concentrata nell’Est europeo, con Russia, Ucraina e Serbia che figurano tra i “top 5 producer” mondiali, realizzando nel complesso più di 1/3 della produzione complessiva.

Il contesto italiano

In Italia il ciliegio dolce è coltivato su una superficie attorno a 30.000 ha che permane tendenzialmente costante nel tempo. Come noto, la cerasicoltura del nostro Paese è molto concentrata, con più del 60% degli investimenti nella sola Puglia e il 27% nelle altre tre grandi regioni produttrici, Campania, Emilia-Romagna e Veneto. In realtà, piuttosto che di regioni, è più corretto parlare di concentrazione in particolari distretti produttivi, nei quali il ciliegio dolce è andato sempre più specializzandosi, trovando le condizioni pedo-climatiche migliori, unitamente allo sviluppo di strutture commerciali idonee a gestire frutti di particolare delicatezza e serbevolezza limitata. Tra questi, oltre al Barese, dove si localizza più del 90% degli impianti pugliesi, si segnalano il Casertano, il Veronese, il Modenese e l’area Romagnola.

Circa la dinamicità della coltura, con riferimento al decennio 2009-18, si osserva una certa espansione delle superfici investite in Puglia e Emilia-Romagna e, all’opposto, una contrazione in Campania e Veneto. Tra le rimanenti regioni, sono da evidenziare rilevanti trend di crescita soprattutto in Trentino-Alto Adige e Calabria. Interessante è anche la valutazione del tasso di rinnovo degli impianti (superficie in allevamento rispetto a superficie totale): a questo proposito, il dato nazionale complessivo al 2018 è del 2,5%, contro il 3,1 del 2009, un valore chiaramente condizionato dalla Puglia, dove il rinnovo è sceso dal 2,3 allo 0,9%, segno di una ridottissima propensione al rinnovamento, cui consegue l’obsolescenza dei ceraseti. Tra le principali regioni produttrici, anche il Veneto mostra un dato molto basso, 0,4%, peraltro in progressivo calo, mentre all’opposto la regione più attiva nel rinnovamento è di gran lunga l’Emilia-Romagna che è passata dall’11,2 di dieci anni fa al 19,3% del 2018.

Questo è solo uno degli indicatori che evidenziano le spiccate differenze tra i distretti produttivi, che si contraddistinguono per cultivar e portinnesti differenti, ma soprattutto per tipologie di impianto più o meno tradizionali. In particolare, negli areali del Nord è maggiore la crescita di impianti più moderni, intensificati e spesso predisposti con reti antipioggia/antigrandine o, addirittura, anti insetto, mentre al Sud, soprattutto in Puglia, è ancora radicata la presenza di impianti tradizionali. Nel concreto, le differenze riscontrabili determinano rendimenti produttivi ben diversificati, che vanno da 2,2 t/ha (media quinquennio 2014-18) in Puglia, ad oltre 6 t/ha in Emilia-Romagna e Veneto, fino a 8-9 t/ha in Trentino-Alto Adige e Calabria.

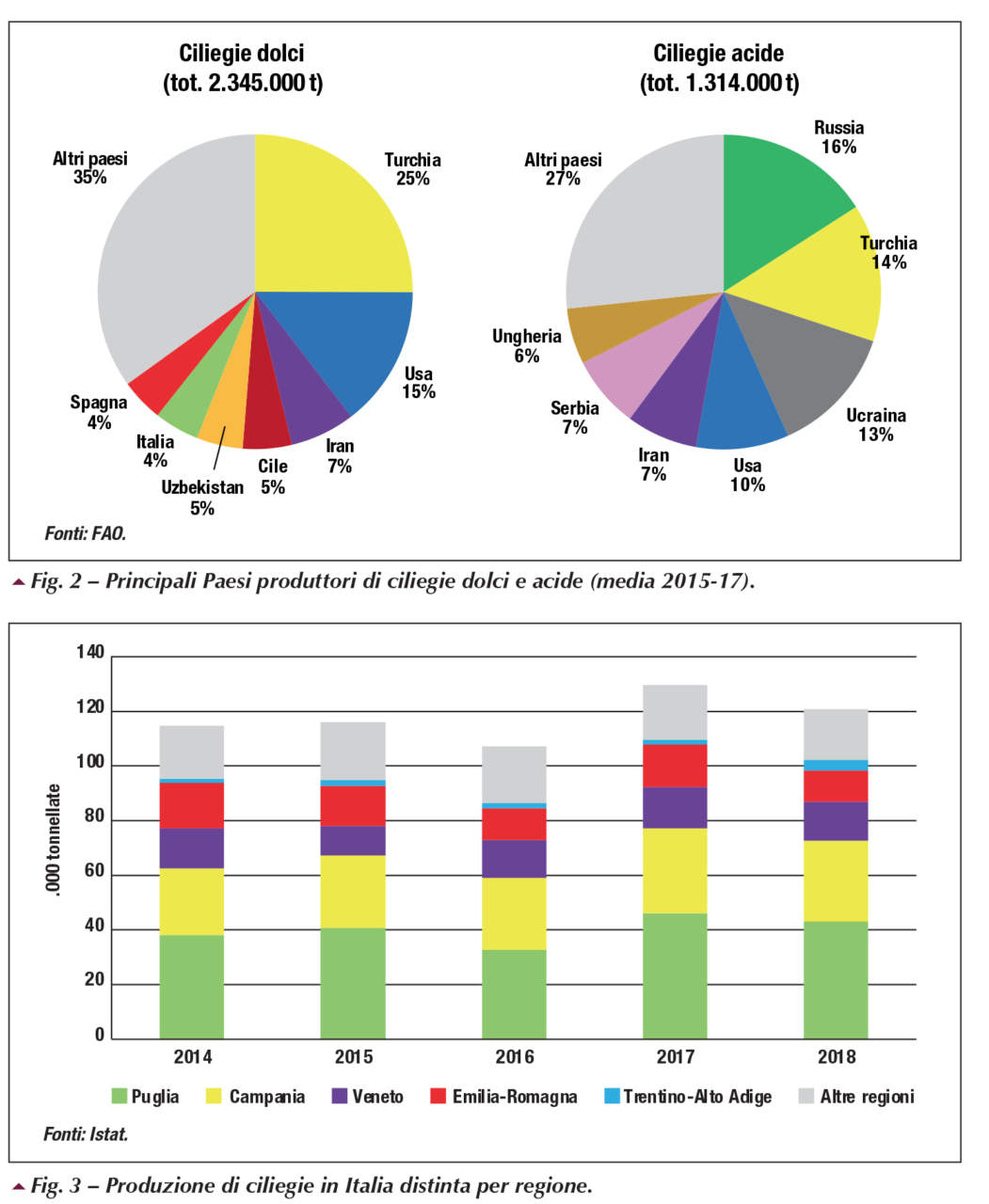

Nella figura 3 è riportata una sintesi dell’offerta nelle principali regioni italiane: come rilevabile, la produzione pugliese pesa solamente per il 30-35% del totale nazionale, mentre Campania, Veneto ed Emilia-Romagna valgono, nel complesso, il 45% circa del dato complessivo. La produzione italiana è piuttosto altalenante, per via dei condizionamenti climatici a cui la specie è soggetta e ai quali le strutture protettive, peraltro ancora limitate nella loro diffusione, riescono ad opporsi solo parzialmente. Ampliando lo sguardo all’ultimo decennio, i raccolti sono variati da 107.000 fino a quasi 140.000 t, per una media di poco superiore a 120.000 t. Particolarmente variabile è, soprattutto, l’offerta della Puglia, i cui raccolti hanno oscillato da poco più di 30.000 ad oltre 60.000 t, ma anche in Emilia-Romagna il range è stato piuttosto ampio, da 10 a 15.000 t, mentre più stabile è risultata la produzione in Campania e Veneto.

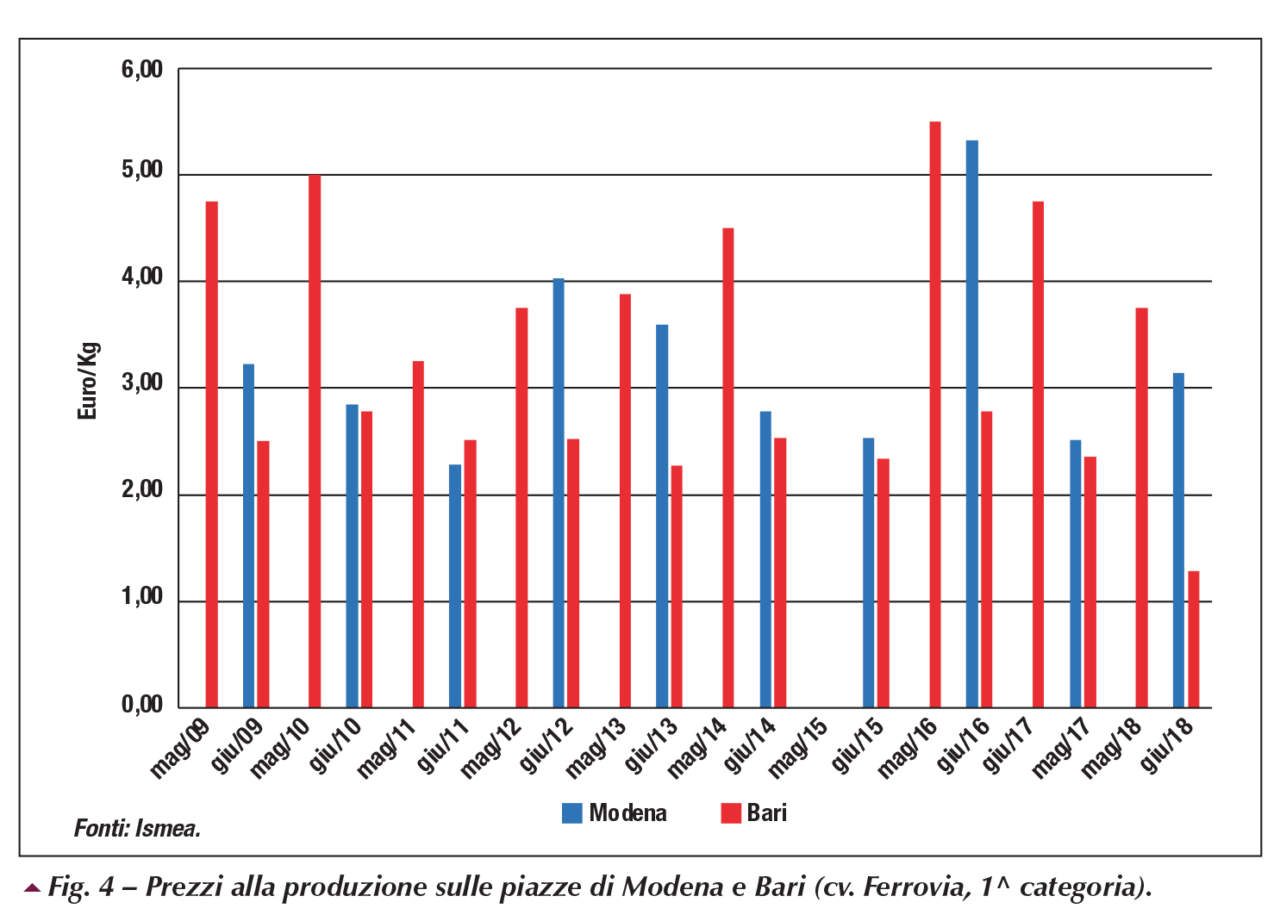

Inevitabile conseguenza dell’instabilità dell’offerta è l’estrema volatilità dei prezzi di mercato, soprattutto nelle aree dove più blanda è la valorizzazione del prodotto. Nella figura 4 si riportano i prezzi degli ultimi dieci anni della cultivar Ferrovia, distintamente per i mesi di maggio e giugno, nelle piazze di Modena e Bari. Come rilevabile, le quotazioni sono condizionate non solo dall’offerta complessiva di ogni campagna, ma anche di quella disponibile nel brevissimo periodo con significative variazioni di prezzo in risposta a variazioni anche modeste delle quantità disponibili.

Relativamente al ciliegio acido, infine, le statistiche nazionali non riportano la distribuzione regionale, per cui si può solo constatare come la specie si mantenga stabile negli investimenti complessivi, attorno a 1.500-1.600 ha. Anche per il ciliegio acido la coltivazione è concentrata in pochi areali che vantano una consolidata tradizione nella coltivazione di questa specie. L’offerta media annua appare altrettanto stabile, tra 7.500 e 8.000 t, ma di entità trascurabile sia a livello mondiale, dove pesa per lo 0,5%, sia a livello di Ue, dove rappresenta il 3,5% della produzione complessiva.

Gli scambi commerciali

Nonostante le caratteristiche dei frutti, gli scambi internazionali di ciliegie dolci sono in costante aumento e interessano ormai circa il 20% dell’offerta mondiale: i volumi scambiati, infatti, sono attestati su valori prossimi a 500.000 t annue (dati UN Comtrade). Sul versante delle esportazioni, l’aumento dei flussi è quasi tutto da ascrivere ai 3 principali Paesi esportatori, USA, Cile e Turchia, che nel complesso detengono circa il 55% delle quote di mercato in volume e oltre il 60% in valore. Più articolato è il panorama dei Paesi importatori, composto da oltre 100 nazioni, ma, anche in questo caso, dominato da 3 sole di queste: Cina, Hong Kong (in qualità di riesportatore) e Russia, che assorbono il 60% della domanda mondiale. L’Ue, principale arena di riferimento per la produzione italiana, gioca un ruolo di minore importanza nel quadro degli scambi mondiali, ma non certo trascurabile. I Paesi Ue evidenziano, nel complesso, un saldo moderatamente passivo in virtù di esportazioni che, negli ultimi 5 anni, sono oscillate fra 100 e 120.000 t e importazioni variabili fra 125 e 145.000 t. In termini monetari, il disavanzo è stato compreso tra i 90 e i 170 milioni di Euro.

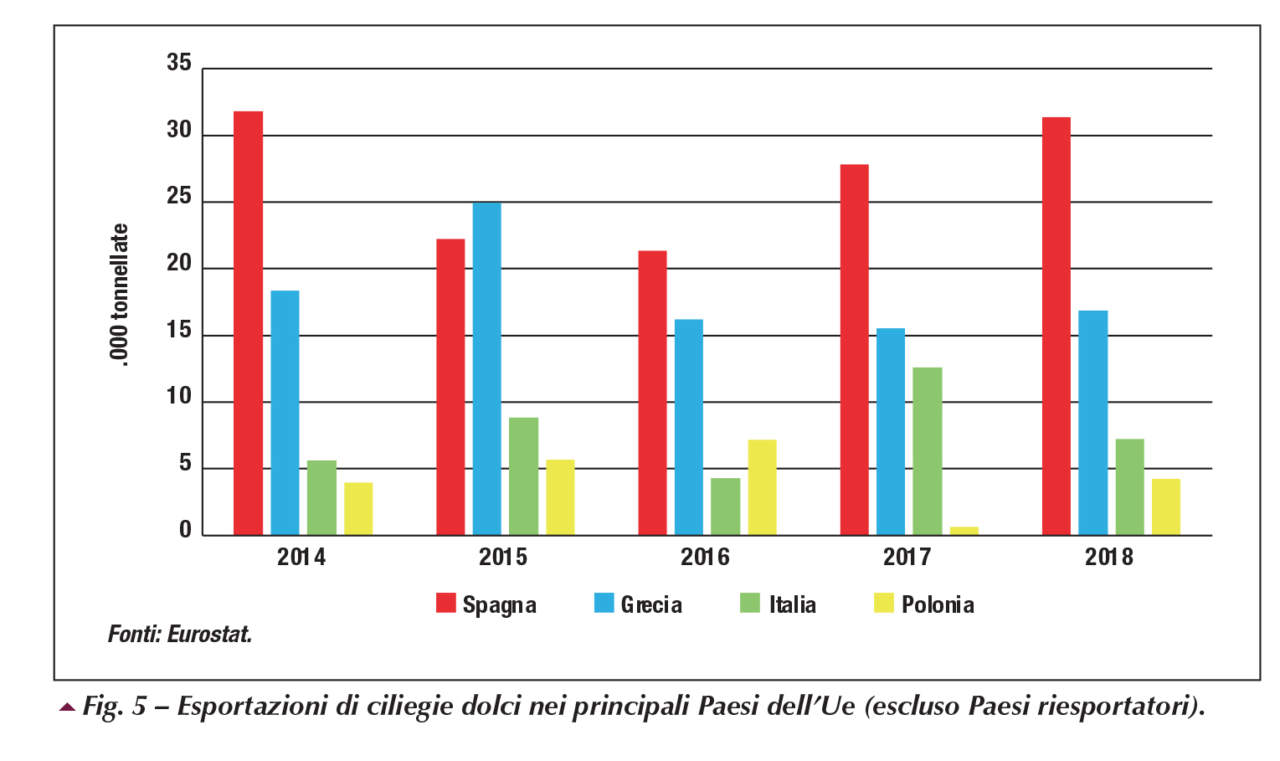

I principali Paesi esportatori, escludendo quelli esclusivamente o principalmente riesportatori, sono essenzialmente 4, nell’ordine: Spagna, Grecia, Italia e Polonia. In tutti i casi, i flussi di export risultano piuttosto altalenanti, in funzione della disponibilità interna di prodotto (Fig. 5), ma mediamente alla Spagna va una quota di mercato pari al 25% delle esportazioni totali dell’Ue, alla Grecia un 17%, all’Italia l’8% e alla Polonia il 5%. Il posizionamento dei quattro Paesi in termini di prezzo del prodotto offerto è ben definito: nel periodo 2012-18 le ciliegie italiane hanno registrato un prezzo medio ponderato di 3,73 €/kg, quelle spagnole di 2,41 €/kg, quelle greche di 1,72 €/kg e, infine, quelle polacche di 1,12 €/kg. Il prodotto italiano, dunque, ha primeggiato specialmente per i suoi requisiti qualitativi.

Il quadro delle importazioni è dominato dalla Germania, che esprime dal 27 al 35% della domanda complessiva, peraltro in tendenziale crescita nel corso del tempo. Stabile o addirittura flettente è, invece, la domanda degli altri principali importatori: Austria e Regno Unito. Tra i Paesi il cui import è in crescita sono da segnalare Paesi Bassi, Portogallo e Lituania, anche se la natura oscillante dei volumi importati rende non semplice l’individuazione di una chiara dinamica. Il valore del prodotto importato è abbastanza concentrato attorno alla media complessiva dell’Ue, pari a 2,92 €/kg, con l’Austria che svetta a 3,43 €/kg e, all’opposto, Portogallo e Lituania che esprimono una domanda di prodotto soprattutto di bassa qualità con prezzi, rispettivamente, di 2 e 1,45 €/kg. Trattando di importazioni in ambito Ue, va infine sottolineata la crescente presenza di prodotto di origine turca: negli ultimi 3 anni (2016-18), i volumi mediamente importati dal Paese asiatico sono stati pari a 358.000 t, contro 268.000 t del precedente triennio, con prezzi variabili fra 3 e 3,50 €/kg.

Passando al dettaglio degli scambi commerciali per l’Italia, la tabella 1 ne sintetizza l’ammontare complessivo in volume e in valore, con riferimento alle ciliegie dolci e acide fresche e alle ciliegie conservate, allo stato di semilavorato e pronte al consumo. I movimenti di maggiore entità riguardano le ciliegie dolci, per le quali l’Italia era un tempo esportatrice netta, mentre attualmente la bilancia alterna annate con chiusura attiva ad altre con chiusura passiva. Sia le esportazioni che le importazioni, infatti, sono molto variabili poiché connesse alla disponibilità interna: pur non essendo facilmente delineabile un preciso trend, è comunque evidente come il Paese sia sempre più dipendente dal prodotto estero, senza al contempo rafforzarsi stabilmente su alcun mercato, viste le oscillazioni nei volumi collocati. A titolo di esempio, nell’ultimo quinquennio, il saldo in valore è variato da un passivo di oltre 9 milioni di Euro fino ad un attivo di quasi 29 milioni €. La differenza di valore tra il prodotto esportato e quello importato è piuttosto marcata, con un prezzo medio, negli ultimi 5 anni, di 3,65 €/kg in uscita e di 2,41 €/kg in entrata.

La principale destinazione dell’export italiano permane la Germania, che pesa attorno al 50%, seguita dalle vicine Svizzera e Austria che, nel complesso, valgono il 20% dei volumi esportati. L’irregolarità dei flussi, di cui si è accennato, impedisce di delineare dinamiche precise e di valutare potenziali nuovi interessanti mercati, anche se a grandi linee è possibile rilevare tendenziali crescite in Regno Unito e Paesi Bassi. Sul versante delle importazioni sono 3 i principali fornitori e, tra questi, è la Spagna a detenere la leadership, con una quota variabile fra il 45 e il 65% dell’import totale. Seguono Turchia e Grecia, quest’ultima in forte crescita nell’ultimo triennio.

Decisamente minori sono gli scambi di ciliegie acide fresche, per le quali l’Italia, come visto, gioca un ruolo marginale in termini produttivi, pur vantando importanti e consolidate strutture conserviere dedicate. La dinamica dei flussi di scambio è, in questo caso, attiva e chiaramente delineata nel senso di un export di prodotto di alta qualità e un import di bassa qualità, come testimoniato dai relativi prezzi medi ponderati, pari a 2,83 e 1,01 €/kg. La medesima dinamica si mantiene anche per gli scambi di ciliegie conservate (dolci e acide), per le quali l’Italia si configura come forte importatrice di semilavorati ed esportatrice di prodotto pronto al consumo.

Conclusioni

Il ciliegio ha offerto, in tempi recenti, risultati economici piuttosto interessanti, soprattutto a confronto con le altre principali referenze frutticole, caratterizzati tuttavia da una spiccata alternanza tra una campagna e l’altra. La capacità di offrire prodotti di alta qualità, apprezzati sia dai consumatori locali, sia da quelli esteri, è certamente il principale punto di forza del comparto. All’opposto, sono ben evidenti le medesime problematiche che, con maggiore o minore intensità, sono proprie di ciascun comparto frutticolo in Italia, in primo luogo la scarsa organizzazione e la ridotta propensione ad innovare. Pur presentandosi indubbiamente con differente intensità nelle varie aree produttive, tali problemi sono presenti ovunque.

Il rinnovamento degli impianti è la prima strada da percorrere, puntando su strutture moderne che ne ottimizzino la gestione, soprattutto in fase di raccolta, dove si gioca gran parte della sfida al contenimento dei costi di produzione. È necessario, inoltre, eliminare progressivamente le cultivar non più gradite dal consumatore, sostituendole con quelle che più si adattano alle richieste, che vanno nettamente nella direzione di frutti saporiti e di grandi dimensioni, come testimoniato dalla premialità verso i calibri maggiori riscontrabile nei listini prezzi delle principali strutture di commercializzazione.

Fondamentali appaiono le strutture di protezione, in un contesto climatico e fitopatologico sempre più imprevedibile, al fine di ridurre gli alti rischi produttivi propri della specie. Ciò consentirebbe, inoltre, una migliore regolarità produttiva, che può permettere di ridurre l’entrata di prodotto estero e, soprattutto, di puntare con più decisione sull’export, oggi visto prevalentemente come sbocco interessante solo in annate con eccesso di offerta.

Naturalmente, per tutti questi obiettivi occorre creare un coordinamento di filiera sinora del tutto assente nel comparto del ciliegio, se non in aree ristrette e di consolidata tradizione.